Qué son los fondos indexados y cuáles son sus ventajas y desventajas

- Actualizado: 23 febrero, 2026

Descubre en qué consiste un fondos indexado y cómo te ayuda a ahorrar de forma diversificada y con bajas comisiones.

¿Qué son los fondos indexados?

Los fondos indexados son la forma más sencilla de invertir igual que lo hace el mercado. En lugar de intentar adivinar qué acciones subirán o bajarán, este tipo de fondo se limita a replicar un índice (como el Ibex 35, el S&P 500, el Nasdaq o uno de renta fija), invirtiendo en todas las acciones que lo componen. Su objetivo es muy sencillo: obtener una rentabilidad lo más parecida posible a la del índice que sigue, sin tratar de batirlo.

Por eso también se conoce como fondo índice. No hay predicciones ni intuiciones: solo un método basado en en seguir la evolución del mercado de manera disciplinada y conseguir las mismas rentabilidades que este consiga.

Ahora que ya sabes qué son los fondos indexados, aterricemos la idea con un ejemplo.

Ejemplo práctico: S&P 500 sin dramas

Imagina que quieres invertir en el S&P 500. Tienes dos caminos:

- Plan heroico: comprar una a una las acciones de todas las empresas del índice. Logística derelojero, costes de hormiga… y paciencia de santo.

- Plan sensato: invertir en un fondo indexado al S&P 500 que hace ese trabajo por ti y mueve tu cartera al compás delíndice.

¿Con qué opción te quedas? La mayoría elige la segunda. Más simple, más rápida, más barata. Como tomar un tren directo en vez de ir haciendo transbordos porque “igual ahorro cinco minutos”.

Gestión pasiva vs. gestión activa

Aquí aparece la gran antítesis.

La gestión activa promete batir al mercado; persigue, intuye, apuesta. A veces acierta, muchas no… y cobra comisiones altas por el intento.

La gestión pasiva de los fondos indexados, en cambio, no compite con el índice: lo sigue. Esa humildad operativa tiene premio: gastos y comisiones más bajos, menos rotación y menos ruido.

¿Y tú qué haces? Construyes tu cartera, define s pesos y te dedicas —la mayor parte del tiempo— a no estorbar. Solo necesitas rebalanceos periódicos para mantener el rumbo. Sin épica, sin fuegos artificiales… pero con algo que a largo plazo vale más: consistencia.

Saca el máximo partido a los fondos indexados

Ventajas de los fondos indexados

Máxima diversificación

Al invertir en un fondo indexado, estarás diversificando tu dinero entre todos los valores que componen dicho índice. De esta forma conseguirás una mayor diversificación para tu dinero.

82% Ahorro en comisiones

La media de comisión que cobra un fondo gestionado es del 3,40%. Los fondos indexados rondan entre el 0,10% o el 0,70% que te puede cobrar un robo advisor por todo.

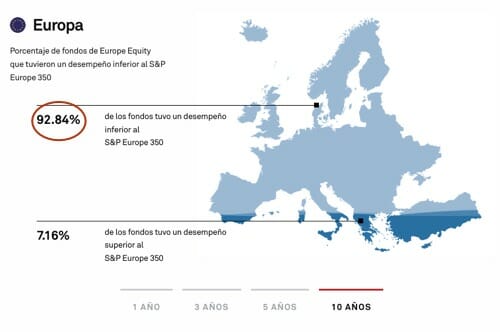

92% no bate a su índice

Según un estudio del SP GLOBAL, el 92% de los fondos gestionados en Europa y Estados Unidos, no baten en rentabilidad a su propio índice de referencia.

Facilidad de inversión

Puedes invertir en un fondo indexado fácilmente a través de un broker o más fácil aún a través de uno de nuestros robo advisors recomendados.

Fiscalidad beneficiosa

Igualque pasa con los fondos gestionados, la fiscalidad de los fondos indexados permiten el traspaso entre fondos sin tributar por plusvalías.

Planes de pensiones

También puedes invertir en un plan de pensiones indexado, contando de esta forma con las ventajas fiscales que este tipo de planes tienen .

Desventajas de los fondos indexados

Inversión a largo plazo

Se trata de una inversión muy a largo plazo, en la que no podemos esperar grandes ravalorizaciones en un corto período de tiemop.

Exposición geográfica

Si invertimos en un índice que replique el comportamiento Europeo pero no a Estados Unidos, si a Europa le va mal a nuestro fondo también. De ahí la importancia de diversificar.

Ganancias limitadas

La inversión en fondos indexados es una carrera de largo plazo en la que se va sumando poco a poco sin grandes revalorizaciones en poco tiempo.

Tienes 3 opciones a elegir ¿Cómo invertir en fondos indexados desde España?

Los fondos índice han experimentado un gran crecimiento en nuestro país, siendo varias las opciones que tenemos disponibles a día de hoy para invertir en ellos.

1. Invertir de forma manual bajo tu responsabilidad

Deberás elegir individualmente en qué fondos quieres invertir y qué porcentaje de tu cartera quieres aportar a cada uno de ellos.

Puedes invertir en los fondos más rentables a través de sitios como IronIA o Trade Republic, donde tienen las comisiones más bajas del mercado en fondos.

2. Invertir automáticamente con un Roboadvisor

La manera más cómoda y diversificada de tener una completa cartera de fondos y ETFs indexados es hacerlo a través de uno de los mejores robo advisors.

Aquí te dejo mi opinión de Indexa Capital, mi opinión de Finizens y de InbestMe, para que vas algunas de las mejores alternativas.

3. Invertir en ETFs indexados con un broker

Gracias a los mejores brokers online, hoy en día puedes invertir en este vehículo de inversión, mucho más barato y ágil que los fondos.

Los mejores brokes de ETFs donde puedes invertir sin comisiones o desde tan sólo 1€ son alguno como eToro o Freedom24.

👉 Lee aquí mi Guía Práctica: Cómo invertir en fondos indexados paso a paso.

¿Cuáles son los mejores fondos indexados?

Entiendo que empezar a invertir en fondos indexados puede ser confuso y muchas veces uno no sabes por donde empezar. Por esta razón, he decidido seleccionar 5 fondos indexados, uno por categoría o índice, para que tengas una base sólida para comenzar.

| Fondo indexado | ISIN | Categoría (Índice) | Comisión (TER) | Rentab. anual 3 años | Rentab. anual 5 años | Rentab. anual 10 años |

| Vanguard S&P 500 UCITS ETF | IE00B3XXRC40 | EE.UU. (S&P 500) | 0,07% | ~16,8% | ~14,7% | ~14,5% |

| iShares Core MSCI World ETF | IE00B4L5Y983 | Global (MSCI World) | 0,20% | ~15,2% | ~12,8% | ~11,8% |

| iShares Nasdaq 100 UCITS ETF | IE00B53SZB19 | Tecnología (Nasdaq 100) | 0,33% | ~16,1% | ~19,0% | ~19,0% |

| Vanguard FTSE All-World ETF | IE00BK5B5W78 | Global + Emergentes | 0,22% | ~14,7% | ~12,0% | ~11,2% |

| iShares Core MSCI EM IMI ETF | IE00BKM4GZ66 | Emergentes | 0,18% | ~2,5% | ~4,2% | ~4,8% |

- Vanguard S&P 500: Es el rey indiscutible en eficiencia y más económico de todos. Con solo un 0,07% de comisión, es casi gratuito y sigue a las 500 mejores empresas de EE.UU. Es difícil encontrar algo mejor calidad-precio y por eso forma parte de millones de carteras.

- iShares Core MSCI World: Es el “gigante” de Europa. Gestiona más de 70.000 millones de euros. Si buscas seguridad y liquidez para invertir en el mundo desarrollado, esta es sin duda tu mejor elección.

- iShares Nasdaq 100: Para quien busca un extra de rentabilidad y tolera más riesgo. Seleccionado porque iShares ofrece una réplica física muy sólida de las tecnológicas (Apple, Microsoft, Nvidia, etc.). Obtiene grandes rentabilidades, pero con un mayor riesgo.

- Vanguard FTSE All-World: La opción favorita de los inversores minimalistas. A diferencia del MSCI World, este sí incluye países emergentes (China, India, Brasil). Es la solución de “comprar el mundo entero con un solo clic” y dejar que pase el tiemop.

- iShares Core MSCI EM IMI: El mejor complemento si ya tienes un fondo de países desarrollados. Incluye no solo grandes empresas emergentes, sino también medianas y pequeñas (Investable Market Index), dándote una exposición total a estas economías.

👉 Lee aquí el artículo con los mejores fondos indexados para invertir

¿Por qué los bancos no te ofrecen estos fondos?

Puede que tras leer este artículo tengas claro que quieres invertir en este tipo de fondos, pero sin embargo no ves que tu banco te ofrezca la posibilidad de hacerlo o que posiblemente nunca te haya hablado de esta opción.

Esto es debido a que los bancos donde realmente ganan dinero es de las comisiones que cobran por venderte los fondos gestionados. La “excusa” de gestionar esos fondos y de mover el dinero de un lado a otro hace que te puedan cobrar una comisión que puede variar del 2% al 5% o más ( un 3,2% de media), mientras que la comisión por un fondo indexado no alcanza el 0,30% y bastante menos si hablamos de un ETF.

Por esta sencilla razón, nunca verás a tu banco recomendándote invertir en fondos indexados. Por un lado no los suelen ofrecer, y si los ofrecen, los tienen “escondidos” o cobrando comisiones de mantenimiento exageradas para poder sacar beneficio de algún lado. Comprar fondos indexados en BBVA, Santander, Bankinter, Bankia… suele ser tarea complicada, aunque algunos si lo ofrecen. Bancos como BNP, ING, Renta4… ofrecen algunos fondos, no todos, y puedes operar con ellos.

Con la comparativa que te hemos mostrado arriba, por lo menos ahora ya sabes dónde invertir en fondos indexados y cómo hacerlo.

¿Por qué utilizar fondos indexados frente a fondos gestionados?

Si miramos esta imagen de arriba, veremos que si tenemos en cuenta los últimos 10 años, más del 85% de los fondos gestionados en EEUU obtuvo una rentabilidad inferior al índice S&P 500. Es decir, si hubieras invertido en el S&P500, hubieras tenido muchísimas más posibilidades de ser rentable que invirtiendo en un fondo de tu gestor de confianza. Este porcentaje sube hasta el 92% si lo calculamos a 15 años.

Por último, centrándonos en España, los datos son muy similares. Si analizamos a los gestores de fondos de inversión especializados en renta variable española, tan sólo el 1% lo hizo mejor que su índice. Es decir, si eliges un fondo gestionado, sólo tienes 1 probabilidad entre 100 de acertar con el ganador.

| CATEGORÍA DE FONDOS | ÍNDICE DE REFERENCIA | % DE FONDOS QUE TUVIERON UN DESEMPEÑO INFERIOR AL BENCHMARK | ||||

|---|---|---|---|---|---|---|

| 1 AÑO (%) | 3 AÑOS (%) | 5 AÑOS (%) | 10 AÑOS (%) | |||

| Europe Equity | S&P Europe 350 | 82.03 | 89.29 | 93.35 | 92.84 | |

| Eurozone Equity | S&P Eurozone BMI | 78.56 | 84.47 | 88.87 | 96.14 | |

| Nordic Equity | S&P Nordic BMI | 86.96 | 85.71 | 95.24 | 92.59 | |

| France Equity | S&P France BMI | 95.07 | 95.59 | 98.60 | 97.80 | |

| Germany Equity | S&P Germany BMI | 83.52 | 64.58 | 86.73 | 83.16 | |

| Italy Equity | S&P Italy BMI | 96.08 | 90.38 | 92.86 | 89.36 | |

| Spain Equity | S&P Spain BMI | 98.53 | 82.22 | 94.25 | 90.41 | |

¿Cuándo invertir en fondos indexados?

Seguramente te has interesado en este tipo de fondos porque cada vez oyes a más gente decir que es la mejor opción para invertir tu dinero. Y aunque esto puede ser así, debes tener claro que cada inversor tiene sus objetivos y estrategias, y lo que puede ser bueno para unos igual no lo es tanto para otros.

Invertir en fondos índice es una opción, pero no es la única. Lo que si es seguro es que se trata de la opción más diversificada y más barata de invertir que existe. Tendrás tu dinero invertido en cientos o miles de empresas a la vez, sin complicaciones y a un costo muy bajo.

¿Vale, pero entoces, cuándo es buen momento para empezar?

Como se suele decir, el mejor momento fue ayer, pero aún estás a tiempo de comenzar e ir poco a poco aprendiendo sobre la inversión indexada.

Un bueno momento para comenzar a invertir puede ser tras una caída importante de un índice. Puedes comenzar con aportaciones pequeñas periódicas para ir logrando un precio medio. Esto sería hacer lo que se conoce como DCA, repartir tu inversión en diferentes plazos de tal forma que evitarás comprar en el punto más alto, aunque tampoco lo harás en el más bajo, pero si lograrás un buen precio medio.

👉 Aquí tienes un artíuclo donde hablamos de cuándo es buen momento para invertir en fondos indexados.

Características de un buen fondo indexado

A la hora de contratarlo, además de tener en cuenta todas las ventajas que este tipo de fondos tienen, debemos tener en cuenta una serie de pautas para elegir el mejor fondo indexado y no equivocarnos.

Son muchas las consideraciones a tener en cuenta pero sin duda nos deberíamos fijarnos en estos puntos básicos:

Liquidez del fondo

Cuando vayamos a elegir un fondo, debemos tener en cuenta su liquidez. Esto no es otra cosa que el volumen de activos que tiene bajo gestión.

Un fondo que cuente con un gran número de activos será sinónimo de confianza y podrá estar mucho más diversificado que otros más pequeños.

Comisiones del fondo Indexado

Este es un punto muy importante que al fin y al cabo nos va a hacer que ganemos más o menos dinero. Ten en cuenta que el objetivo de este tipo de fondos es tener el capital invertido cuanto más tiempo mejor. Por esta razón, minimizar los gastos de gestión es fundamental para maximizar beneficios.

La principal ventaja que tienen los fondos índice es que a diferencia de un fondo de inversión gestionado, las comisiones suelen ser muchísimo más bajas. Aun así, hay que prestar atención a lo que vamos a pagar por ellos, ya que suele haber diferencias entre uno y otro.

Para tener claro cuál será el gasto total que tendrá un fondo, debemos prestar atención al TER (Total Expense Ratio), donde se agrupa el total de comisiones que tiene dicho fondo: gestión, custodia, corrientes y coste de los fondos dónde se invierte.

La comisión media suele ser de entre un 0,20% y un 0,50% anual, como podéis comprobar, muy por debajo de los fondos tradicionales gestionados donde estos gastos pueden llegar a estar por encima del 2%. Bajo esta premisa nacieron por ejemplo los fondos Vanguard, los más famosos y utilizados a día de hoy, con unas comisiones mucho más bajas que los mejores fondos de inversión de España.

En ocasiones, hay fondos que cobran una comisión de suscripción para evitar perjudicar a los inversores que ya había previamente en dicho fondo, pero aun así, se trata igualmente de pequeñas comisiones.

De todas formas, por norma general, los fondos que tienen más activos gestionados, que son los que más nos interesan, son igualmente los que tienen unas comisiones de gestión más bajas.

Gracias a las bajas comisiones y el interés compuesto, invirtiendo a largo plazo se puede sacar una mayor rentabilidad.

Tracking error o réplica del índice

Cómo hemos dicho previamente, la misión principal de un fondo indexado es copiar de la forma más fiel posible el comportamiento de un índice. Así pues, resulta obvio asegurarse de que la evolución del fondo elegido sea lo más similar posible al índice que intenta replicar, de lo contrario no tendría sentido.

Para valorar la fidelidad del fondo al índice, se utiliza lo que denominamos el tracking error. Lo que hace es medir la desviación que el fondo tiene respecto al índice replicado, siendo 0 la desviación mínima y hacia donde todo fondo indexado debe dirigirse.

Fondo Índice o ETF´s ¿Qué es mejor?

Cuando decidimos invertir en un fondo indexado, tenemos que tener claro desde un principio si queremos que nuestro fondo esté cotizado o no.

De esta forma, nos encontraríamos que tenemos fondos índice tal y como los hemos explicado y los ETF (exchange traded fund).

Los indexados sólo se pueden adquirir o vender una vez al día. De esta forma, tu das la orden pero no sabes a ciencia cierta al precio final al que se cerrará la operación ya que dependerá del mercado.

¿Qué es un ETF? Los ETF se pueden comprar y vender a lo largo del día al precio que se decida y que cotiza el ETF en ese momento y además con comisiones muy ventajosas incluso por debajo de los indexados.

Esto podría hacer pensar que es mejor invertir en ETF´s ya que las comisiones son inferiores y encima puedes elegir el momento exacto del día en el que los quieres comprar o vender.

Esto sería así de no ser por la normativa que existe de que los fondos indexados en España están exentos de pagar impuestos por la plusvalía obtenida, siempre y cuando vendas un fondo para invertir en otro. Es decir, siempre que muevas el dinero de un fondo indexado a otro no deberás preocuparte por declarar esos beneficios. Por lo contrario, los ETF´s sí están obligados a tributar las ganancias en el momento en el que ejecutas su venta. Si por ejemplo inviertes en uno de los mejores ETF del S&P 500, cuando decidas cambiar de ETF, tendrás que tributar por las ganancias obtenidas y no podrás traspasarlo directamente a otro.

El ahorro fiscal que supone este detalle es tan grande que la balanza se decanta definitivamente por los indexados en vez de por los cotizados.

Cuando mires la rentabilidad de los fondos de inversión hay que tener en cuenta también todas estas cosas.

👉 En este artículo tienes las principales diferencias entre ETF y Fondo Indexado

Relación entre los fondos indexados e interés compuesto

A buen seguro, a poco que hayas leído información en internet y visto videos en youtube, instagram o Tik Tok, habrás relacionado en algún momento fondos indexados e interés compuesto.

Se suele hablar de que invertir en fondos indexados hace trabajar al interés compuesto, y eso en cierta medida puede ser así, pero no especialmente porque sean fondos índice. Toda inversión que se revalorice en el tiempo y se reinvierta, hará crecer tu dinero exponencialmente como una bola de nieve, ya que cada vez el dinero invertido será mayor.

Aún así, debes tener en cuenta y entender que para ello debes tener una inversión que genere una rentabilidad positiva, de lo contrario, si pierdas capital, el efecto logrado será justo el contrario.

👉 Aquí te mostramos diferentes opciones para invertir con interés compuesto.

Fondos indexados destacados para invertir

Elegir el mejor fondo indexado es complicado, ya que todo dependerá de tus preferencias y objetivos.

Puedes elegir invertir en todo el mundo a través de un fondo que siga el el índice MSCI World, invertir en las 500 mayores empresas de Estados Unidos a través del S&P 500, hacerlo en todo el índice tecnológico de USA a través del NASDAQ 100 o invertir sólo en Europa a través de un fondo indexado a este continente, por citarte algunas opciones.

Para ello, las grandes gestoras ponen a tu disposición fondos y ETFs indexados que te permiten hacerlo de forma sencilla y con comisiones muy bajas. Esta es otra de las grandes ventajas de este tipo de fondos y ETFs, que como su gestión es prácticamente nula ya que sólo deben “comprar” todo el índice, los gastos asociados son normalmente muy bajos.

Entre estos fondos destacados puedes encontrar el Vanguard 500 Index Fund, Amundi Index MSCI World, Ishares Nasdaq 100… y muchos más que encontrarás entre los mejores fondos Myinvestor u otros brokers online.

👉 Destacado: En este artículo tienes un listado con los mejores fondos indexados.

Preguntas frecuentes sobre Fondos Indexados

Para invertir en fondos indexados primero de todo necesitas un banco o broker que te permita hacerlo, ya que a día de hoy no todos los bancos lo hacen. Algunos como Myinvestor te permiten invertir en este tipo de fondos directamente, y otros como eToro, XTB o Freedom24, te permiten invertir a través de ETFs, lo cual también es bastante interesante.

Otra forma de hacerlo, quizás la más cómoda y fácil, es hacerlo a través de un robo advisor, ya que por una muy pequeña comisión te desentiendes de todo y ellos lo hacen por ti, con muy buenos resultados.

Las comisiones de los fondos índice son muy bajas, esta es una de sus principales virtudes, pudiendo ser de un 0.20-0,30% del capital invertido.

Si cogemos como ejemplo la comisión máxima de un fondo gestionado, que suele ser del 2,25%, veremos que es considerablmente más alta.

Por otro lado, si optas por un ETF, las comisiones se pueden ver reducidas hasta un 0,03%. Por lo tanto, de ahí que insistamos tanto en entender bien las diferencias entre ETF y fondo indexado y que sepas elegir cuál te conviene más.

Los fondos indexados tributan igual que otro tipo de inversiones con unas particularidades en los fondos.

Solo pagas si vendes (Diferimiento fiscal)

No pagas impuestos por tener el fondo ni por los beneficios que acumule año tras año. Solo tributas en el momento en que retiras el dinero (reembolso) a tu cuenta corriente.

La gran ventaja: El Traspaso

Puedes mover tu dinero de un fondo a otro (traspaso) sin pagar impuestos. Esto te permite cambiar de estrategia o reajustar tu cartera sin pasar por caja con Hacienda, aprovechando el interés compuesto sobre el total bruto.

¿Cuánto se paga?

Tributan en la Base del Ahorro como ganancia patrimonial. Se paga un porcentaje solo sobre los beneficios (precio de venta menos precio de compra), según estos tramos progresivos:

| Beneficio obtenido (Ganancia) | Tipo impositivo (Lo que pagas) |

| Hasta 6.000 € | 19% |

| Desde 6.000 € hasta 50.000 € | 21% |

| Desde 50.000 € hasta 200.000 € | 23% |

| Desde 200.000 € hasta 300.000 € | 27% |

| Más de 300.000 € | 28% |

Nota: En el País Vasco y Navarra tienen su propia normativa fiscal con tramos ligeramente distintos, aunque el funcionamiento general es muy similar.

Puedes revisar aquí la tributación de los fondos indexados.

Si vas a invertir por tu cuenta, el mínimo lo pones tú mismo, puedes empezar con cualquier cantidad.

Si lo vas a hacer a través de un robo advisor, el mínimo suele rondar entre los 2.000€ de Indexa Capital y los 1.000€ de Finizens.

Myinvestor te da la posibilidad de comenzar con tan sólo 250€, pero te obliga a hacer aportaciones mensuales, mientras que el resto no lo hace.

La respuesta es sí. Lo siento si esperabas otro tipo de conclusión pero un fondo indexado, a pesar de que estadísticamente se comporta mejor que el 95% de los fondos gestionados en todo el mundo, también puede perder dinero.

Hay que tener en cuenta que se trata de un fondo de inversión que invierte en renta fija y variable y como tal, se puede ganar dinero pero también perderlo.

Lo que si es cierto, es que estadísticamente los resultados ue han obtenido por norma general son mejores, como decimos, que los fondos gestionados que te suele ofrecer tu banco.

Lo primero de todo es no caer en pánico. Cuándo el mercado cae, la gente se asusta y vende con pérdidas, cuando lo que hay que hacer es estarse quieto o si tu perfil de riesgo lo permite, invertir en ese momento.

El mercado está diseñado para subir. Esto no significa que siempre suba, pero si que a largo plazo, tras sufrir correcciones por el camino, siempre se ha recuperado y ha superado nuevos máximos a lo largo del año.

Por lo tanto, si el mercado cae pero tú vas a largo plazo, no salgas corriendo ante la menor corrección.

Los fondos indexados son muy seguros. Cuando inviertes en un fondo de inversión, el dinero es tuyo y está invertido en ese fondo a tu nombre. Si tu banco o broker quiebra, tu dinero seguirá estando en ese fondo y en ningún momento desaparecerá. En caso de quiebra, el fondo pasará a estar custodiado por otro banco, pero seguirá siendo tuyo.

Escrito por:

Ismael de la Cruz

Consultor financiero y columnista económico en varios de los principales medios económicos.

Ismael es miembro del IEATEC (Instituto Español de Analistas Técnicos y Cuantitativos) y colabora con las secciones de economía e inversión en medios como Expansión o Investing.